Di seluruh dunia, negara-negara telah menetapkan sistem peraturan pajak yang wajib ditaati oleh individu, perusahaan, dan investor. Tujuan sistem perpajakan ini adalah untuk menciptakan sumber pendapatan bagi pemerintah masing-masing wilayah. Salah satu aspek yang sangat penting dalam sistem ini adalah Pajak Pertambahan Nilai (PPN), yang menjadi salah satu pilar dalam struktur pendapatan negara.

Pajak yang biasanya dikenakan di sebagian besar negara termasuk:

- pajak bea dan cukai,

- pajak bumi dan bangunan,

- perjanjian pajak internasional,

- pajak penjualan barang mewah, dan

- pemotongan pajak.

Sistem perpajakan Indonesia melibatkan sejumlah pajak yang berlaku untuk individu, barang, dan entitas bisnis. Di antara pajak-pajak tersebut, terdapat Pajak Pertambahan Nilai (PPN).

Apa itu Pajak Pertambahan Nilai di Indonesia?

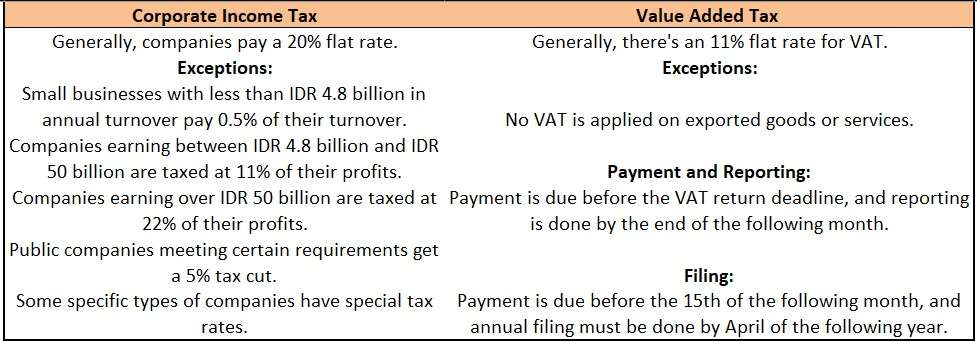

Pajak Pertambahan Nilai (PPN) merupakan bentuk kewajiban fiskal yang diterapkan pada berbagai tahap produksi dan transaksi barang serta jasa di Indonesia. Dengan tarif umum sebesar 10%, PPN menjadi bagian integral dari sistem perpajakan negara ini. PPN tidak hanya memengaruhi harga akhir produk, tetapi juga memiliki dampak yang signifikan pada ekonomi secara keseluruhan. Keberadaannya mencerminkan upaya pemerintah untuk mengoptimalkan pendapatan negara serta mengatur konsumsi masyarakat secara bijaksana.

CATATAN: Dalam rencana kebijakan fiskal, diantisipasi bahwa tarif Pajak Pertambahan Nilai (PPN) di Indonesia akan mengalami peningkatan bertahap. Mulai April 2022, tarif ini direncanakan naik menjadi 11%, kemudian di tahun 2025 diperkirakan akan meningkat lagi menjadi 12%. Penyesuaian tarif PPN ini merupakan bagian dari upaya untuk mengoptimalkan pendapatan fiskal negara dengan memperhatikan kebutuhan ekonomi dan pertumbuhan sektor-sektor tertentu.

Pemilik usaha di Indonesia perlu memiliki pemahaman yang mendalam tentang sistem Pajak Pertambahan Nilai (PPN), mengingat pengaruhnya yang luas terhadap operasional bisnis di seluruh wilayah. PPN memiliki tiga komponen utama yang harus dipahami dengan baik oleh pelaku bisnis untuk memastikan kepatuhan dan pengelolaan yang efektif.:

1. Pemungutan PPN

Pengenaan Pajak Pertambahan Nilai (PPN) didasarkan pada prinsip akrual yang menegaskan bahwa PPN harus diambil pada titik penyerahan barang dan jasa yang menjadi objek pajak. Proses pengiriman merujuk pada peralihan kepemilikan dan risiko atas barang, terjadi ketika pendapatan dari pengiriman layanan dapat diandalkan untuk diukur dengan tepat.

Pendapatan atau utang diakui saat transaksi terjadi, bahkan jika pembayaran belum diterima. Pengenalan pendapatan atau utang dilakukan melalui penerbitan faktur komersial, yang menjadi dokumen utama untuk pengakuan ini dan dasar pencatatannya. Selain itu, penting untuk memperhatikan kewajiban perpajakan, termasuk Pajak Pertambahan Nilai, yang harus dikelola dengan cermat dalam konteks transaksi ini.

2. Pengajuan PPN

Pengajuan Pajak Pertambahan Nilai di Indonesia merupakan kewajiban yang harus dipenuhi secara bulanan. Proses pembayaran dan pengajuan harus dilaksanakan tepat waktu, yakni pada atau sebelum akhir bulan berikutnya setelah kewajiban pajak terjadi.

Menurut Direktorat Jenderal Pajak, dasar pengenaan pajak dapat mencakup hal-hal berikut:

- 20% dari total biaya tanah,

- nilai pasar transaksi yang disepakati antara para pihak,

- harga penyerahan Barang Kena Pajak yang disepakati,

- harga lelang penyerahan penyerahan Barang Kena Pajak,

- 10% dari harga tagihan pengiriman ekspedisi,

- 20% dari harga jual pengiriman perhiasan emas,

- harga jual eceran produk tembakau pada saat impor atau penyerahan,

- harga pokok penjualan Barang Kena Pajak untuk dipergunakan sendiri atau sebagai hadiah,

- film impor senilai minimal 12 juta rupiah, atau

- 10% dari harga penagihan pengiriman berbasis non-komisi yang dilakukan oleh layanan agen pariwisata

3. Pengembalian PPN

Di Indonesia, klaim atas pengembalian PPN juga bisa diajukan. Penetapan mengenai pengembalian PPN sepenuhnya merupakan wewenang dari Direktorat Jenderal Pajak. Keputusan ini umumnya bergantung pada hasil audit PPN yang dilakukan dalam periode 12 bulan setelah permohonan pengembalian dana diterima.

Dalam lingkup peraturan pajak Indonesia, permohonan juga dapat diterima tanpa adanya keputusan yang dikeluarkan oleh Direktorat Jenderal Pajak. Setelah permohonan diajukan, perusahaan diharapkan untuk menyampaikan dokumen pendukung dalam jangka waktu satu bulan kepada otoritas yang berwenang. Hal ini merupakan bagian dari proses yang berkaitan dengan Pajak Pertambahan Nilai (PPN).

CATATAN: Perusahaan memiliki hak untuk menyampaikan permohonan pengembalian pajak pada akhir tahun sebagai metode perbandingan dengan pembayar pajak lainnya. Ini memungkinkan perusahaan untuk memanfaatkan Pajak Pertambahan Nilai sesuai dengan prosedur yang ditetapkan, dengan tujuan untuk memperoleh kembali sebagian dari pembayaran pajak yang telah dibayarkan sepanjang tahun tersebut.

Mengapa Indonesia Memerlukan Pajak Pertambahan Nilai

Pengenalan terhadap Pajak Pertambahan Nilai di Indonesia telah membawa sejumlah manfaat yang signifikan bagi kemajuan negara. Beberapa di antaranya termasuk:

- Sumber pendapatan tambahan

Pengenaan pajak memiliki peran vital dalam menggalang pendapatan bagi pemerintah. Di antara berbagai jenis pajak yang ada, Pajak Pertambahan Nilai (PPN) menonjol sebagai salah satu sumber utama pendapatan yang memperkuat pertumbuhan ekonomi Indonesia. Selama bertahun-tahun, hasil penerimaan dari PPN telah dialokasikan untuk mendukung perkembangan sektor-sektor ekonomi yang beragam, termasuk pertanian, manufaktur, kesehatan, dan teknologi, sehingga memberikan kontribusi signifikan bagi kemajuan negara.

- Kontributor utama Produk Domestik Bruto (PDB)

Kepopuleran dan jumlah penduduk yang besar di Indonesia telah mendorong pertumbuhan konsumsi yang signifikan. Fenomena ini memberikan kontribusi penting terhadap stabilitas basis pendapatan melalui penerapan Pajak Pertambahan Nilai (PPN) pada berbagai produk.

- Pengurangan hambatan untuk impor & ekspor

PPN telah secara signifikan mengurangi penghalang terhadap impor dan ekspor barang serta jasa di Indonesia. Dampak ini telah memacu aktivitas perdagangan internasional dan mendorong penciptaan insentif yang lebih kuat bagi pelaku bisnis untuk efisiensi biaya.

- Mengurangi hambatan untuk impor & ekspor

Penggunaan Pajak Pertambahan Nilai (PPN) juga telah membuktikan dampaknya yang signifikan dalam meredakan hambatan impor dan ekspor barang serta jasa di Indonesia. Keberadaannya telah mendorong pertumbuhan perdagangan internasional di negara ini, sekaligus memberikan insentif yang lebih kuat bagi pelaku bisnis untuk mengelola biaya operasional dengan lebih efisien.

Also Read: Panduan Lengkap Kantor Perwakilan Di Indonesia

Barang yang Tidak Terpengaruh dengan Pajak Pertambahan Nilai

Beberapa jenis barang dan jasa tidak terkena dampak Pajak Pertambahan Nilai di Indonesia. Di antara barang-barang tersebut termasuk:

- Logam mulia, seperti emas batangan, serta bijih-bijih logam seperti tembaga, perak, timah, dan besi.

- Sumber daya energi alam, seperti energi panas bumi, minyak mentah, dan gas alam.

- Bahan-bahan makanan pokok, seperti nasi, pasir, dan kerikil.

- Komoditas pertanian, seperti kedelai, jagung, dan garam.

- Bahan baku industri, seperti batu bara dan sagu, serta makanan dan minuman yang disajikan di hotel dan restoran.

Selain itu, ada juga beberapa jenis jasa yang tidak terkena dampak Pajak Pertambahan Nilai, antara lain:

- Pendidikan.

- Layanan kesehatan dan medis.

- Transportasi umum.

- Layanan pos dan surat-menyurat.

- Industri seni dan hiburan.

- Asuransi.

- Jasa tenaga kerja.

- Penyiaran (kecuali periklanan).

- Industri makanan dan katering.

- Telepon umum.

Tarif PPN di Indonesia

Tarif PPN di Indonesia dijelaskan secara rinci sebagai berikut:

Dalam banyak situasi, tarif pajak yang dikenakan terhadap Pajak Pertambahan Nilai (PPN) dapat mencapai 110%, dengan pengecualian tertentu yang tunduk pada ketentuan pemerintah yang menetapkan tarif sebesar 5% atau 15%. Namun, ada pengecualian untuk barang dan jasa yang diekspor, baik berwujud maupun tidak, yang dikenakan tarif nol persen.

PPN dikenakan dengan mengacu pada tarif yang berlaku di wilayah Jakarta atau daerah lain di Indonesia, dengan kesepakatan bersama terhadap nilai transaksi yang menjadi dasar pengenaan pajak.

Beberapa peristiwa juga harus dijadikan dasar pengenaan pajak, yaitu sebagai berikut:

– Nilai pasar transaksi antar pihak

– Harga pokok penjualan Barang Kena – Pajak untuk keperluan dalam negeri atau sebagai hadiah

– Harga lelang penyerahan Barang Kena Pajak

– Harga penyerahan Barang Kena Pajak yang disepakati

– Film impor masing-masing bernilai Rp 12 juta

– 20% dari total biaya tanah

– Harga jual eceran produk tembakau impor atau pengiriman

– Layanan pengiriman paket (10% dari tagihan aktual)

– Layanan agen tur dan pariwisata pengiriman tanpa komisi (10% dari tagihan sebenarnya)

– Pengiriman perhiasan emas (20% dari harga jual)

– Pengiriman ekspedisi barang (10% dari tagihan aktual)

– Produk dan Jasa yang Tidak Dikenakan PPN di Indonesia

– Berikut Barang Tidak Kena Pajak PPN di Jakarta dan Seluruh Indonesia:

Pengeboran atau penambangan dari ekstraksi langsung sumber daya alam merupakan contoh nyata dari aktivitas ekonomi yang memicu perpajakan di Indonesia. Contoh bahan-bahan seperti gas alam, minyak mentah, batu bara, energi panas bumi, serta berbagai mineral seperti kerikil, pasir, bijih besi, bijih tembaga, bijih emas, bijih timah, bijih perak, dan sebagainya, semuanya tercakup dalam domain ini.

Di sisi lain, sektor layanan makanan dan minuman di hotel dan restoran, baik dalam konsep dine-in maupun takeaway, juga memainkan peran penting dalam kontribusi terhadap pendapatan negara melalui pajak pertambahan nilai. Keberadaan dan operasionalitas bisnis-bisnis ini menjadi bagian integral dari perekonomian, serta menjadi objek perhatian dalam proses perpajakan yang dijalankan oleh pemerintah.

Dengan demikian, kedua sektor tersebut, meskipun berbeda secara konsep dan praktiknya, memiliki keterkaitan dalam konteks pengenaan pajak pertambahan nilai di Indonesia. Hal ini menunjukkan pentingnya regulasi dan kepatuhan terhadap sistem perpajakan bagi pelaku usaha, baik dalam industri ekstraktif maupun sektor layanan.

Emas batangan, surat berharga, dan uang tunai

Bahan pokok seperti garam, beras, garam, kedelai, jagung, dan sagu

Jasa tidak kena pajak di bawah PPN di Indonesia adalah sebagai berikut:

– Pelayanan medis dan kesehatan

– Layanan surat

– Pelayanan sosial seperti pemakaman

– Pelayanan agama

– Layanan asuransi

– Layanan seni dan hiburan

– Layanan pendidikan

– Layanan transportasi umum

layanan hotel

– Layanan tenaga kerja

– Layanan makanan dan katering

– Layanan telepon umum

– Layanan penyiaran yang tidak relevan dengan periklanan

Melaporkan PPN Indonesia Anda

Perusahaan yang terdaftar sebagai Pengusaha Kena Pajak (PKP) wajib secara berkala melaporkan Pajak Pertambahan Nilai (PPN) serta aktivitas usaha yang terkait, sesuai dengan ketentuan bulanan yang berlaku.

Bagi perusahaan yang memiliki cabang-cabang, setiap cabang tersebut harus didaftarkan secara terpisah di Kantor Pelayanan Pajak (KPP) yang terdekat. Pelaksanaan kewajiban PPN dilakukan melalui proses mekanisme input-output, yang mencakup pengenaan pajak masukan dan keluaran yang sesuai dengan aktivitas perusahaan.

Pengembalian PPN di Indonesia

Pengembalian Pajak Pertambahan Nilai (PPN) diberlakukan di Jakarta dan berbagai kota di Indonesia. Perusahaan memiliki hak untuk mengajukan permohonan pengembalian dana pada akhir tahun buku mereka. Keputusan mengenai restitusi PPN diambil oleh Direktorat Jenderal Pajak (DJP), yang umumnya bergantung pada hasil audit PPN dalam periode 12 bulan setelah permohonan diajukan.

Jika tidak ada keputusan yang diambil dalam periode yang ditentukan, permohonan dianggap disetujui. Namun, perusahaan diwajibkan untuk menyampaikan dokumen pendukung kepada DJP dalam waktu satu bulan setelahnya.

Bagaimana JCSS Indonesia Dapat Membantu

Di JCSS Indonesia kami percaya dalam menyediakan layanan pajak paling profesional dan efisien kepada pelanggan kami, termasuk pelaporan dan pengembalian PPN di Jakarta dan di seluruh Indonesia.

Para ahli kami dengan pengetahuan mendalam tentang hukum perpajakan di Indonesia akan membantu Anda dalam menghadapi segala situasi terkait perpajakan.

Untuk mengetahui lebih lanjut tentang bagaimana JCSS Indonesia dapat membantu perusahaan Anda menavigasi sistem perpajakan yang kompleks di Indonesia, hubungi kami dengan mengisi formulir di sini.